「銀行に預けてても全然増えない」

「安全で利回りが良い所はないの?」

そんなモヤモヤを抱えたこと、ありませんか?

自分も最初はそうでした。

投資信託や株に投資していく中で、無リスク資産として「安心してお金を預けられる場所」を探していた時期があります。

そのときに出会ったのが、個人向け国債(特に変動10年)です。

- 元本保証があって

- 銀行より利率がよくて

- ほったらかしでも半年ごとに利子がもらえる

そんな「地味だけど堅実な選択肢」。

それが個人向け国債の魅力です。

この記事では、

- 国債の基本とメリット・デメリット

- 自分のリアルな活用方法(保有比率や受取利子)

- 楽天証券での購入方法をスクショ付きで解説

という構成で、初心者の疑問や不安をスッキリ解消できる内容をまとめました。

「資産運用を始めたいけど、まずは安心できるところから…」という方にこそ読んでほしい内容です。

そもそも国債って何?

国債とは、日本国が発行する「借金の証書」のことです。

個人が買えるのは「個人向け国債」というタイプで、

これは“国があなたからお金を借りて、その見返りとして利子をつけて返しますよ”という仕組み。

「借りて=国」だから、安心感が段違い

国債の魅力は何といっても信用度の高さ。

国が破綻しない限り、元本(預けたお金)は必ず返ってくるという前提があります。

銀行の定期預金も安全ですが、

個人向け国債は国が保証しているという点でさらに一段上の安心感があります。

日本では、銀行などの金融機関が破綻した場合でも、

預金保険制度(ペイオフ)により、

以下の範囲で預金が保護されます。

元本1,000万円+その利息

この点に関しても国債の方が安心できる!

金利は年2回。銀行より良いことも多い

「どうせ利子なんて微々たるものでしょ?」と思われがちですが、

変動金利型なら、市場金利に合わせて上がっていく可能性もあります。

しかも利子は半年に1回、自動で口座に振り込まれるので、

「お金が働いてくれている実感」が得られるのもメリットのひとつです。

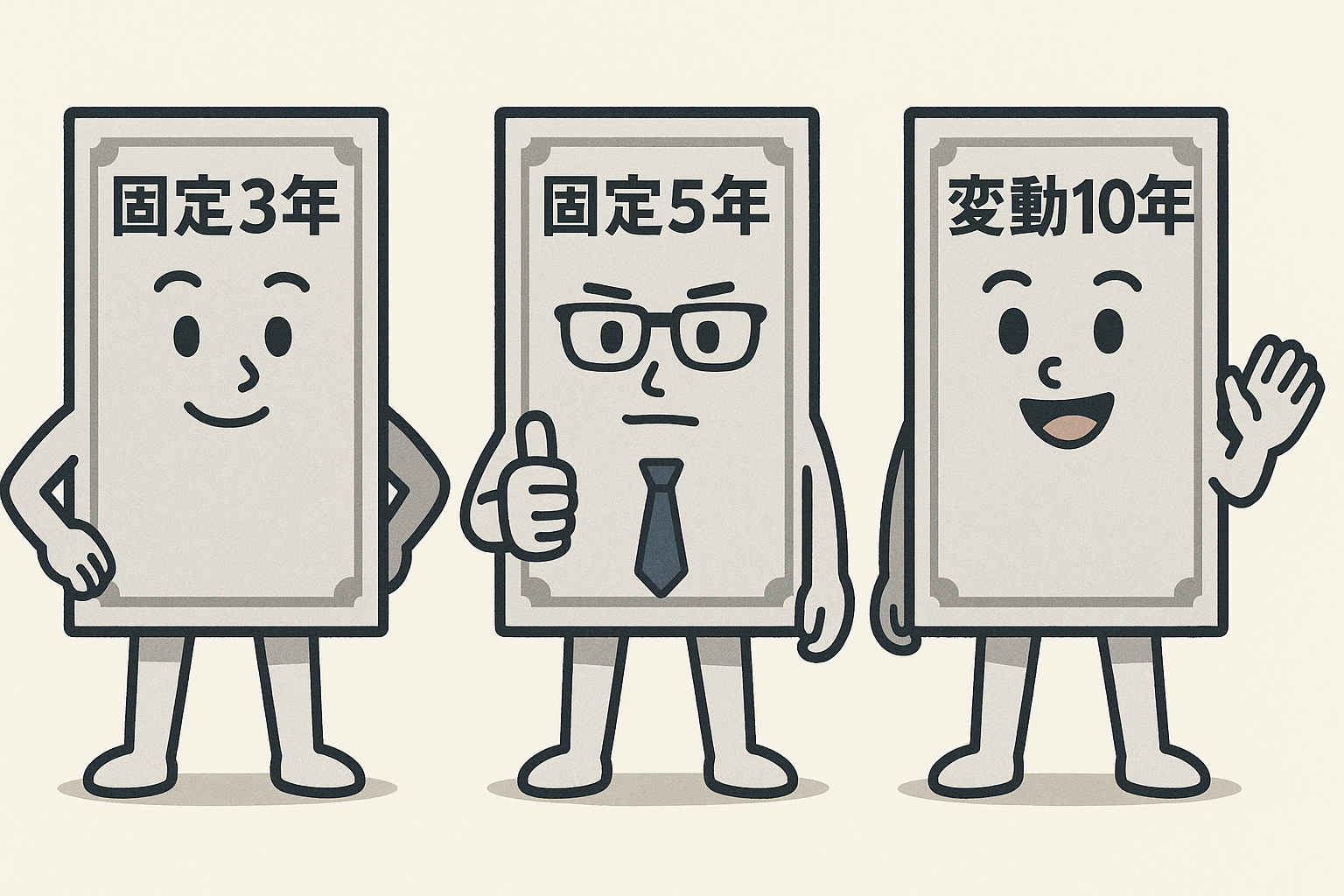

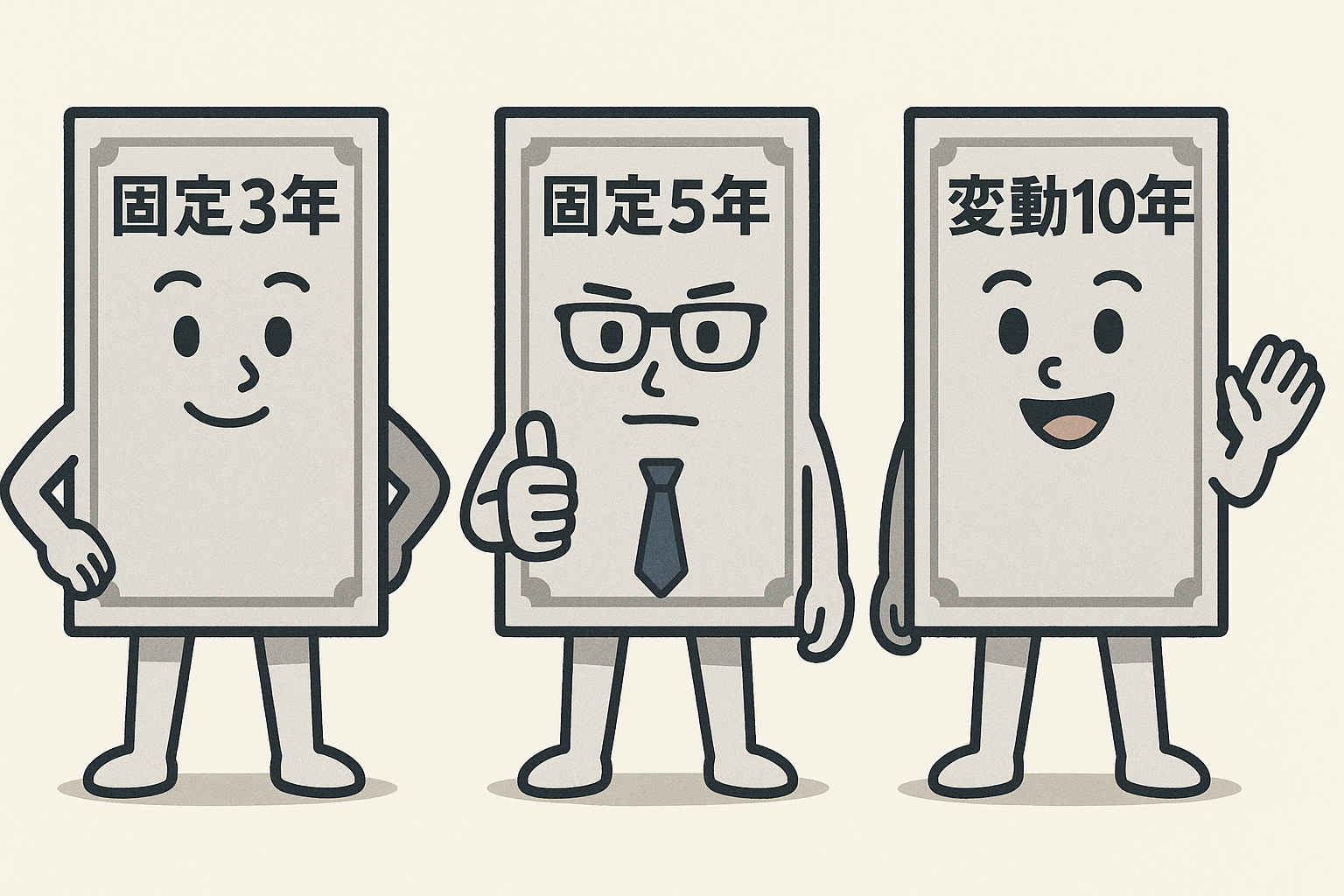

どんな種類があるの?

個人向け国債には、現在3つのタイプがあります。

- 固定3年

-

固定金利、満期3年

最短で満期を迎えられる。

金利はやや低め。 - 固定5年

-

固定金利、満期5年

金利は固定で、満期まで変わらない。

- 変動10年

-

変動金利、満期10年

金利が半年ごとに見直される。

自分が選んでるタイプ。

なぜ自分は「変動10年」を選んだのか?

自分が選んだのは、変動10年タイプ。

理由はシンプルで、今後の金利上昇に対応できる可能性があるからです。

固定型は一見安心感がありますが、

仮に日本の金利が将来的に上昇しても、利率は据え置きになります。

一方で変動型なら、半年ごとに金利が見直され、

市中金利に連動して利子も増える可能性があります。

(もちろん減ることもありますが、最低金利0.05%保証付き)

日本ではこれまでアベノミクスで

超低金利政策が進められてきて

これからは金利の上昇が見込まれる!

メリット・デメリット

メリット

元本保証で安心

国が破綻しない限り、預けたお金は必ず返ってきます。

株式や投資信託のように元本が減るリスクがないため、

安全資産の代表格といえます。

最低金利が保証されている

変動型の場合でも年0.05%の最低金利が保証されています。

金利が極端に下がっても、利子がゼロになることはありません。

途中換金が出来る

満期まで待たなくても、1年経てばいつでも換金できます。

しかも直近2回分の利子を返すだけでOK(元本は減らない)。

銀行よりも高金利

2025年現在、銀行定期の金利は0.2%程度のところ、

変動10年国債は0.97%の利率がついています。

アセットアロケーションが確認しやすい

証券口座で管理するのでリスク資産と無リスク資産の資産配分が確認しやすい。

デメリット

大きくは増えない

国債は元本割れしない代わりに、リターンも控えめです。

株式や投資信託のように急激に資産が増えることはほぼありません。

途中換金は若干のペナルティ

1年経過後なら換金できますが、直近2回分の利子を返す必要があります。

緊急用の資金としては使いにくい面もあります。

変動型は金利が下がる可能性あり

変動10年タイプは金利が半年ごとに見直されます。

景気や金融政策によっては、利率が下がることもあります。

購入は証券口座や銀行の口座が必要

国債はコンビニで気軽に買える商品ではありません。

事前に証券口座を開設しておく必要があります(楽天証券、SBI証券など)。

取り扱いをしていない地方銀行もあります。

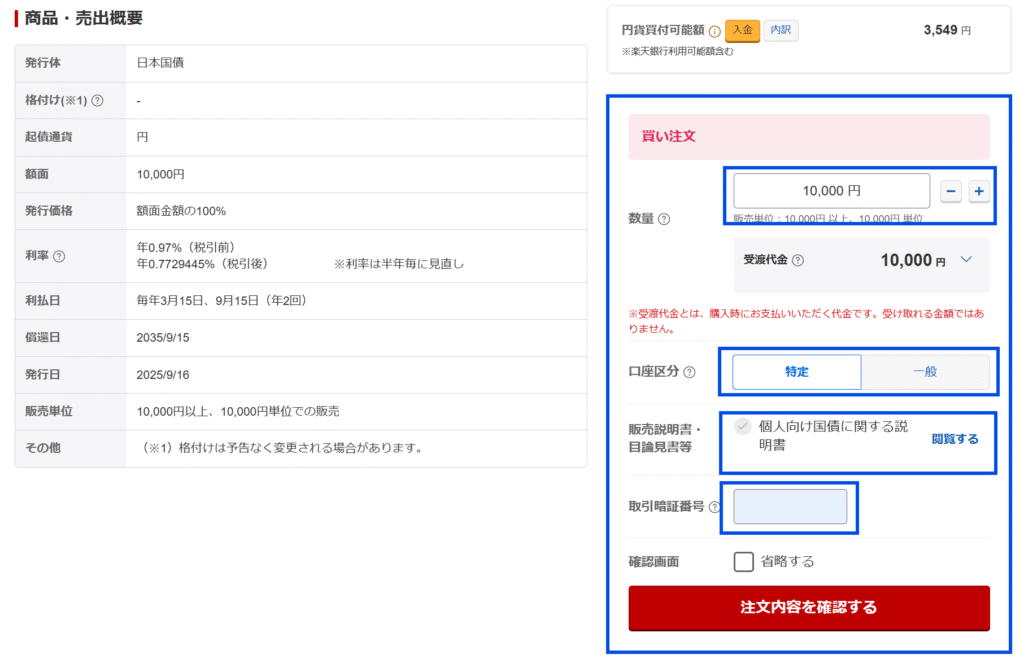

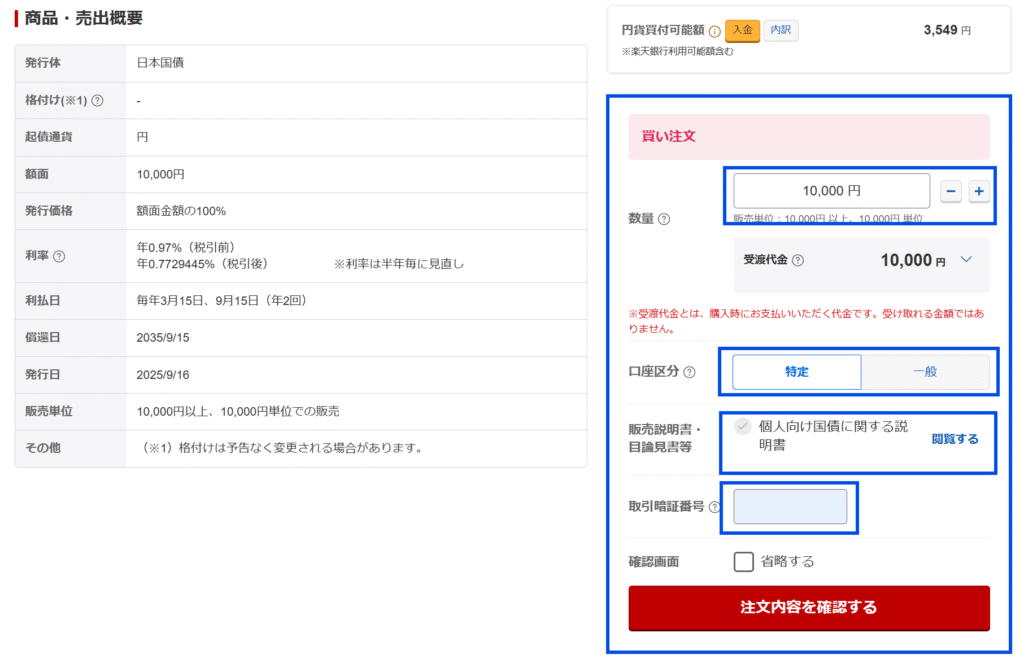

楽天証券での購入方法

楽天証券での国債購入は、パソコンからでもスマホからでも同じ画面に誘導されます。

スマホアプリで操作しても、注文画面はブラウザ版に切り替わる仕様になっており、入力項目や手順もまったく同じです。

そのため、画面解説はパソコン版で見てもスマホ版で見ても違和感なく進められます。

ブラウザからログインします。

トップページに入ったら、債券のタブをタップします。

国内債券のページから購入したい商品タイプを選びます。

今回は「変動10年」を選択。

購入金額を1万円単位で入力します。

(+-ボタンで1万円単位で入力もできます)

最低購入額は1万円から可能です。

口座区分を選択、説明書を閲覧して注文を確定します。

注文完了後、楽天証券からメールが届きます。

募集期間が終わると、発行日に購入額が引き落とされ、国債が保有一覧に反映されます。

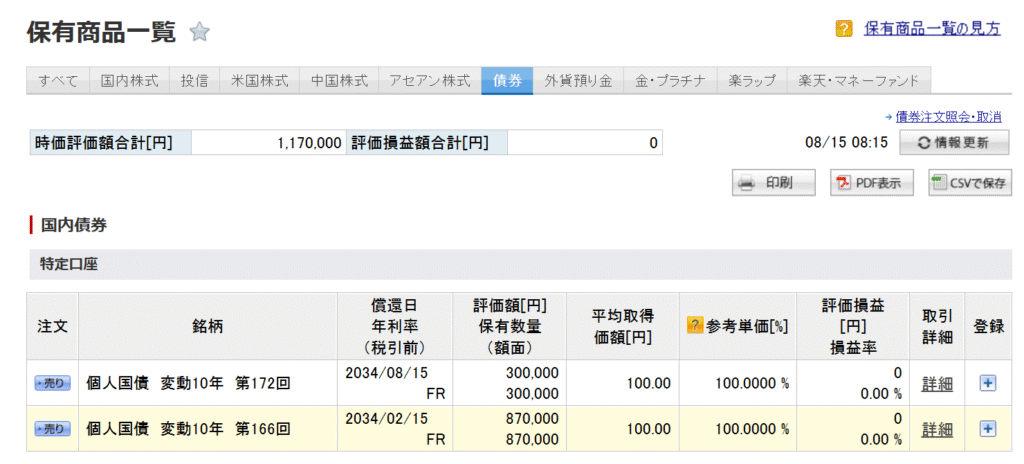

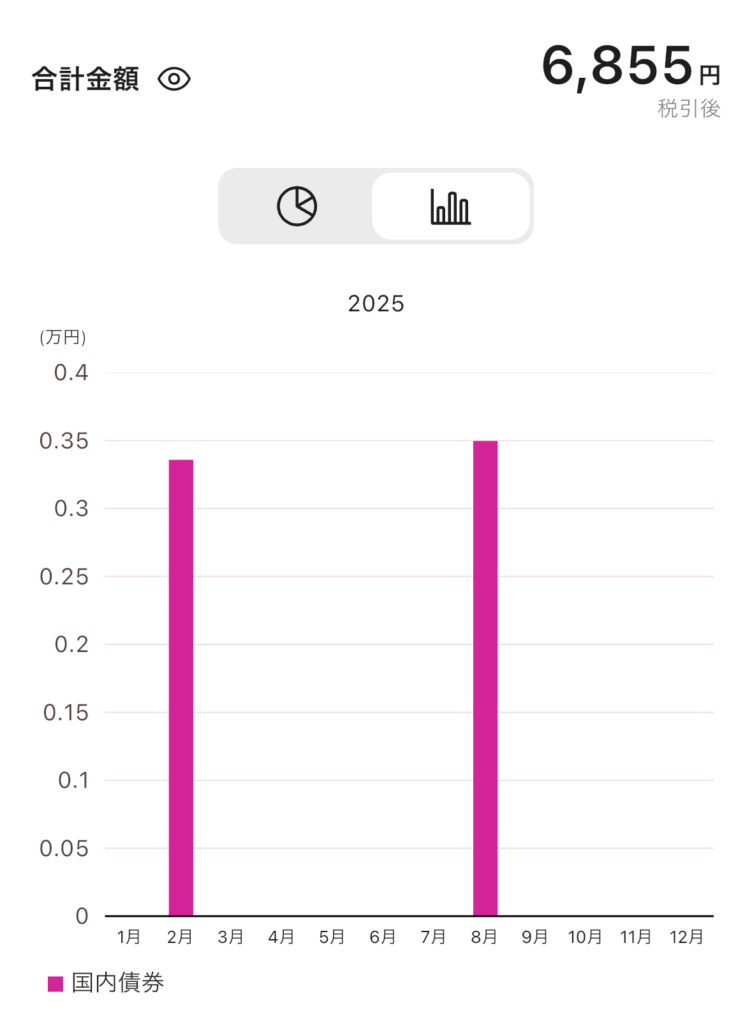

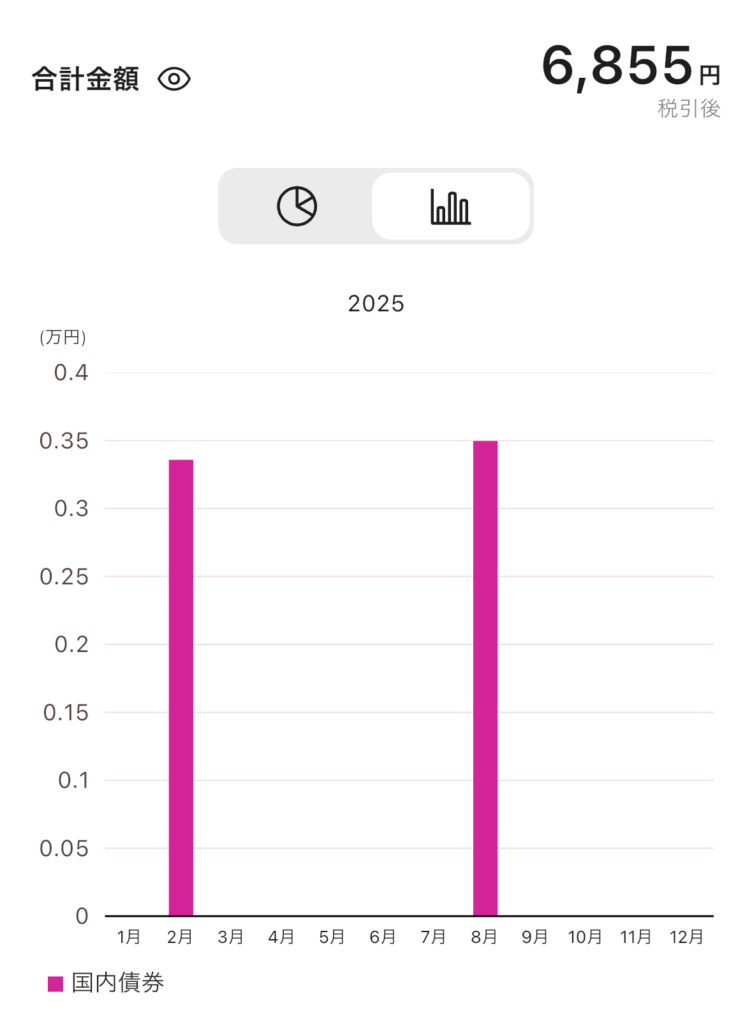

実際にいつ・いくら利子が入金されるか(実体験)

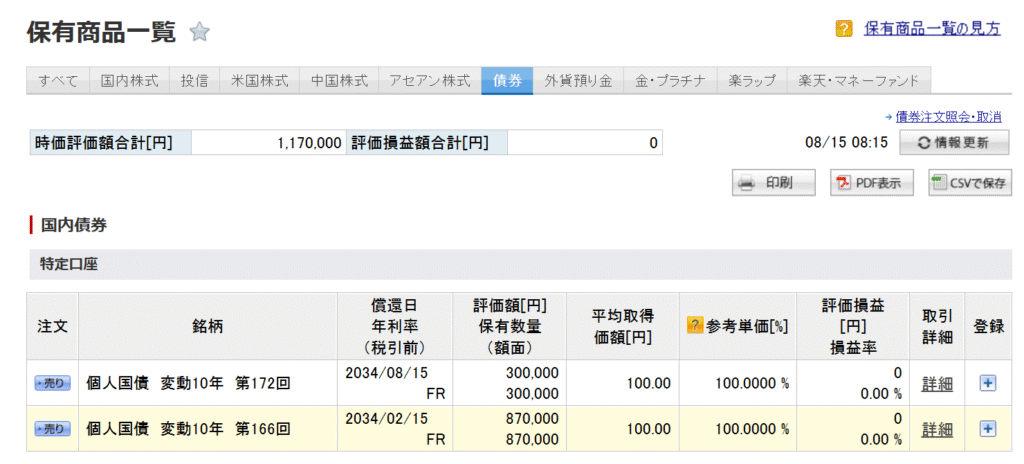

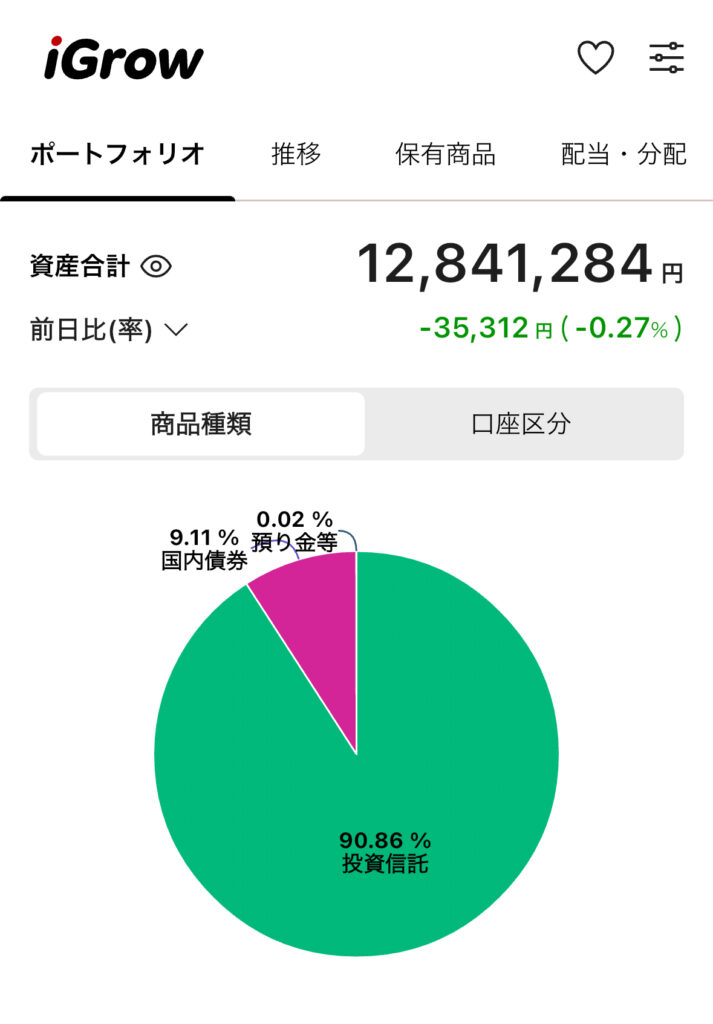

自分は現在、以下のように変動金利型10年国債を保有しています。

- 第166回 87万

- 第172回 30万

利子が入るタイミング

変動10年国債は、半年ごとに利子が支払われます。

購入から約6か月後に最初の利子が入り、その後も半年ごとに同じスケジュールで振り込まれます。

自分の場合、2月と8月に振り込まれます。

入金の流れ

楽天証券で保有している場合、利子は預り金として証券口座に入金されます。

時間が経過すると登録している銀行口座に自動振込されます。

また、楽天証券の「入出金履歴」からも確認可能です。

まとめ

国債は「元本保証」「定期的な利子収入」「満期での全額償還」という、

株式や投資信託にはない安心感が魅力です。

自分の場合

- 変動10年国債を第166回に87万円、第172回に30万円保有

- 半年ごとに自動で利子が振り込まれるという形で、ほぼ手間ゼロで運用しています。

もちろん、株式投資やオールカントリーのようなインデックス投資と比べると、

長期的なリターンは控えめです。

しかし、生活防衛資金や近い将来使う予定の資金を安全に置いておくには適しています。

アセットアロケーションの無リスク資産として非常に優秀な選択肢です。

- 将来に向けて資産を増やす → 株式や投資信託

- 安全性を優先 → 国債や普通預金

この2つをバランスよく組み合わせることで、

「家計の安定」と「資産の成長」を同時に狙えます。

コメント